Impostos na Dinamarca: quais são e quanto devo pagar?

Quais são os impostos na Dinamarca para pessoas físicas e empresas que contribuem para uma qualidade de vida top? Saiba tudo aqui.

Esse país escandinavo tem uma das qualidades de vida mais altas de toda a Europa. O governo dinamarquês oferece excelentes serviços gratuitos à sua população, como atendimento médico e estudos na universidade. Além de criar um sistema de trabalho flexível para conciliá-lo com a família e uma série de auxílios com grandes benefícios. Se você está se perguntando quais são os impostos na Dinamarca que você deve pagar se for se mudar para esse país, vamos explicar agorinha.

A Dinamarca tem um sistema fiscal progressivo um tanto exigente, mas necessário para desfrutar de um dos sistemas de bem-estar mais avançados do mundo. Se você quer estabelecer sua residência nesse destino, saiba quais impostos pessoas físicas ou empresas devem pagar e a quais vantagens fiscais você pode ter acesso.

Impostos para pessoas físicas na Dinamarca

As pessoas físicas são obrigadas a pagar uma série de impostos na Dinamarca, diretos e indiretos. Seja você trabalhador assalariado, autônomo ou freelancer, nômade digital que se estabelece nesse país graças ao visto para nômades, aposentado ou estudante, tem uma série de obrigações fiscais que você deve cumprir. Graças a esses impostos, o país cresce a cada dia como ponto de referência de honestidade e transparência.

1. Imposto sobre a renda

Esse tipo de imposto na Dinamarca funciona de forma progressiva, ou seja, as taxas de imposto aumentam em função da renda. O imposto sobre a renda inclui componentes nacionais, municipais e da seguridade social. Com essa arrecadação, consegue-se uma cobertura integral em áreas como educação, saúde pública, benefícios sociais, infraestrutura e serviços comunitários. Aqui tem seu funcionamento:

- Taxa básica: 12,16% sobre rendimentos superiores a 50.000 coroas dinamarquesas anuais (6.700 dólares).

- Taxa de renda média: 15% aplicável a rendimentos mais altos.

- Taxa máxima (nacional): até 55%.

- Exemplo: um trabalhador com rendimentos anuais de 600.000 coroas dinamarquesas (80.400 dólares) pagaria aproximadamente 30% em impostos, dependendo de seu local de residência e deduções aplicáveis.

2. Imposto sobre o valor agregado (IVA)

O Imposto sobre o Valor Agregado (IVA) na Dinamarca é um imposto indireto que incide sobre o consumo de bens e serviços. Esse tributo é uma das principais fontes de receita fiscal do país, pois contribui para o financiamento do estado social dinamarquês. O consumidor final é quem paga o custo da taxa aplicada ao preço final do produto ou serviço que adquire, embora seja atribuído em cada etapa da cadeia de produção e distribuição.

Comparado com outros países europeus, a Dinamarca tem uma das taxas mais altas, com 25%. Além disso, não existem tarifas reduzidas para alguns produtos básicos, mas certos serviços, como educação, saúde e bens de exportação, estão isentos desse imposto. Mostramos um exemplo:

- Taxa: padrão de 25%.

- Exemplo: uma compra de um eletrodoméstico por 4.000 coroas (536 dólares) incluiria 1.000 coroas de IVA (135 dólares).

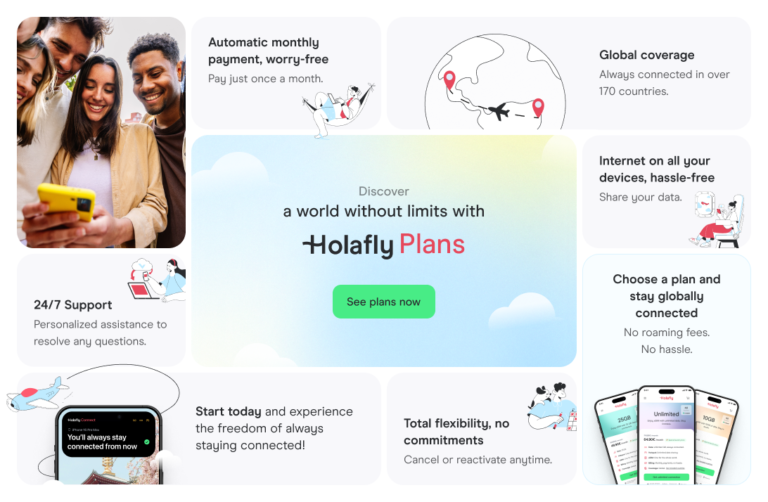

Importante: caso seja um viajante frequente e quiser ficar sempre ligado sem se preocupar com tarifas de roaming caras ou buscar cartões SIM a cada novo destino os planos de assinatura Holafly são justamente o que procura. Utilizando apenas um eSIM, navegue na Internet em mais de 170 países por um valor flat e sem surpresas na fatura. Viaje sem limites e se ligue bem fácil e seguro! 🚀🌍

3. Imposto sobre bens imóveis

As pessoas físicas proprietárias de um bem imóvel deverão pagar impostos na Dinamarca que incidem sobre o valor avaliado da propriedade. O objetivo principal desse tributo é contribuir para o financiamento dos serviços locais, como a infraestrutura e a manutenção de estradas ou parques.

As autoridades municipais têm permissão para ajustar as taxas dentro de algumas margens, o que significa que esse imposto pode ser mais alto em áreas urbanas como Copenhague e mais baixo em algumas zonas rurais. Aí tem as taxas que se aplicam:

- Taxas: 1% do valor avaliado até três milhões de coroas dinamarquesas (402.000 dólares) e 3% para valores superiores.

- Exemplo: para uma propriedade avaliada em cinco milhões de coroas (670.150 dólares), o imposto anual seria de 110.000 coroas (14.750 dólares).

4. Imposto sobre veículos

Um dos impostos na Dinamarca mais altos para as pessoas físicas é o aplicado ao registro e uso de veículos. Essa carga está pensada para fomentar o uso de transporte público, reduzir a poluição e descongestionar o tráfego nas principais cidades. Por isso a Dinamarca é dos países onde mais bicicletas são utilizadas. Conheça como se aplica:

- Registro inicial: até 25% para veículos de baixo custo e até 150% para veículos de luxo.

- Imposto anual: varia segundo as emissões de CO₂ e o tipo de combustível. Para os carros elétricos, o custo seria entre 330 e 1.000 coroas anuais (45 e 200 dólares).

- Exemplo: um carro a gasolina com um preço de 200.000 coroas (26.800 dólares) poderia gerar um imposto de registro de aproximadamente 250.000 coroas (33.500 dólares).

Impostos para pessoas jurídicas ou empresas na Dinamarca

Além dos encargos fiscais que vimos anteriormente para as pessoas físicas, as pessoas jurídicas ou empresas devem arcar com impostos na Dinamarca. Esses tributos são transparentes e estão muito bem estruturados com o fim de fomentar a igualdade econômica. O governo dinamarquês criou um sistema tributário projetado para financiar serviços públicos de alta qualidade. Contamos quais são os principais e como funcionam.

Se você é empresário que deve viajar entre diferentes países por motivos de trabalho, recomendamos os novos planos da Holafly Connect, com os quais você não terá que trocar de cartão em cada destino. Escolha entre assinaturas de 10GB, 25GB ou dados ilimitados e desfrute de uma conexão global e segura.

1. Imposto sobre sociedades

As empresas com atividade na Dinamarca têm que declarar os lucros líquidos que obtêm no país e os gerados no exterior, dependendo dos tratados fiscais existentes. Esse imposto inclui os rendimentos totais menos as despesas operacionais dedutíveis, depreciações e outras deduções permitidas. Contamos como são suas taxas:

- Taxa padrão: o imposto sobre a renda de sociedades tem uma taxa fixa de 22%.

- Exemplo: uma empresa com um lucro líquido de cinco milhões de coroas (670.150 dólares) pagará um imposto de 1,1 milhão de coroas (147.435 dólares).

2. IVA empresarial

Os impostos na Dinamarca para as empresas ou as pessoas jurídicas também incluem o tributo do IVA. Essas empresas devem declarar e transferir o IVA arrecadado às autoridades fiscais. Através de suas faturas, somam uma porcentagem extra aos produtos ou serviços que oferecem para depois devolvê-lo ao sistema financeiro dinamarquês. Explicamos seu funcionamento:

- Taxa padrão: o IVA na Dinamarca é de 25%, uma das taxas mais altas na Europa.

- Exemplo: uma empresa que vende produtos por um total de 100.000 coroas (13.400 dólares) deverá arrecadar 25.000 coroas de IVA (3.350 dólares) e transferi-las ao Estado.

3. Imposto sobre dividendos

Quando uma empresa divide seus lucros entre seus acionistas, deve-se aplicar o imposto sobre dividendos. Essa taxa faz parte do sistema fiscal progressivo do país e está projetada para garantir que as rendas do capital contribuam para o financiamento dos serviços públicos essenciais. Ela é elevada comparada com outros países mas compensada pela estabilidade econômica, as políticas empresariais claras e a qualidade de vida que o país oferece.

- Taxa de 27%: até 58.900 coroas anuais em dividendos (7.900 dólares).

- Taxa de 42%: para dividendos superiores a 58.900 coroas.

- Exemplo: um acionista dinamarquês que recebe 50.000 coroas (6.700 dólares) em dividendos em um ano terá um imposto de 13.500 coroas (1.800 dólares) aplicado.

4. Contribuições trabalhistas

Ao contrário de outros países europeus, as taxas dos impostos na Dinamarca sobre as contribuições trabalhistas que as empresas devem realizar são bem mais baixas. Em países como França ou Alemanha, essas colaborações podem superar 30% do salário bruto, enquanto que na Dinamarca, o sistema fiscal geral absorve a maior parte dos custos sociais.

Com essas contribuições refletidas na folha de pagamento de cada empregado, é possível financiar serviços como o seguro de acidentes de trabalho e programas específicos de formação profissional. Se você tem uma empresa com empregados sob sua responsabilidade, aí tem as taxas que deverá aplicar:

- Taxa: aproximadamente 0,4% do salário bruto do empregado.

- Exemplo: para um empregado com um salário mensal de 30.000 coroas (4.000 dólares), a empresa pagará cerca de 120 coroas (17 dólares) em contribuições.

5. Impostos locais

Além dos impostos na Dinamarca de caráter nacional, tem outras taxas locais que dependem de cada município e são essenciais para financiar serviços como educação, saúde, transporte público, infraestrutura e programas sociais a nível municipal. Esses municípios têm a flexibilidade de priorizar os projetos que mais necessitem, o que garante um desenvolvimento mais equilibrado em todo o país. Detalhamos algumas destas taxas locais:

- Taxa local sobre a renda: varia segundo o município e costuma oscilar entre 22% e 27%.

- Taxa local sobre as propriedades: entre 1,6% e 3,4%.

- Exemplo: uma empresa proprietária de um galpão em um município com uma taxa local de 2% sobre uma propriedade com um valor avaliado de 2.000.000 de coroas (268.000 dólares) pagará 40.000 coroas anuais (5.360 dólares) de imposto sobre bens imóveis. Mais, seria preciso adicionar o pagamento estatal desse imposto.

Benefícios tributários na Dinamarca

Ainda que os impostos na Dinamarca que vimos até agora sejam pesados, o governo criou um plano de benefícios tributários para pessoas físicas e empresas que aliviam em grande medida estes encargos fiscais. As vantagens fiscais estão orientadas a promover o investimento, a inovação e a atração de talento estrangeiro. Destacamos alguns dos principais incentivos tributários:

| Benefícios | Detalhes | Taxas |

|---|---|---|

| Regime fiscal para expats | Se aplica a trabalhadores estrangeiros altamente qualificados. | Imposto fixo de 27% sobre seus rendimentos brutos durante um máximo de sete anos. |

| Deduções por moradia | Deduções por moradia. | Deduzir gastos relacionados com o aluguel ou a compra de moradia. |

| Incentivos por sustentabilidade | Pela instalação de sistemas de energia renovável em moradias particulares. | Dedução de até 20% do custo total. |

| Deduções para pesquisa e desenvolvimento | Para empresas que investem em projetos de P&D. | Até 130% dos custos relacionados em sua declaração fiscal. |

| Isenção de impostos para startups | Se aplica a setores como tecnologia verde ou biotecnologia. | Isenção durante os primeiros três anos de operação. |

| Contratação de pessoal estrangeiro | Para empresas que contratam trabalhadores estrangeiros em posições chave. | Obtenção de créditos fiscais. |

| Zonas especiais de investimento | Zonas francas como Midtjylland ou Syddanmark. | Impostos locais reduzidos. |

Perguntas frequentes sobre impostos na Dinamarca

Sim, a Dinamarca tem uma das taxas de impostos mais altas do mundo, mas também oferece serviços públicos de alta qualidade, como educação gratuita, atendimento médico universal e um sistema de bem-estar robusto.

Os expats podem se beneficiar de algumas vantagens fiscais. Se forem trabalhadores altamente qualificados, terão redução da carga tributária em 27% durante um período de até sete anos.

O imposto do IVA na Dinamarca tem uma taxa única de 25%. Esta é uma das taxas mais altas da Europa, mas, por outro lado, o dinheiro que se arrecada vai integralmente para melhorar a qualidade dos serviços à população.

O não cumprimento no pagamento de impostos nesse país pode gerar juros, multas e possíveis ações legais. É importante cumprir os prazos estabelecidos pelas autoridades fiscais para contribuir com o bem-estar social e financeiro.

Os impostos na Dinamarca a nível local se calculam como uma porcentagem adicional sobre a renda com taxas que variam entre 22% e 27%, dependendo do município. Também se aplicam outras taxas locais aos bens imóveis com tarifas entre 1,6% e 3,4%.

As empresas com atividade na Dinamarca podem acessar deduções de 130% por investimentos em P&D, também podem se beneficiar de isenções fiscais para startups durante os primeiros anos e vantagens por contratar pessoal estrangeiro altamente qualificado, entre outros.

Idioma

Idioma

Nenhum resultado encontrado

Nenhum resultado encontrado